Uber для грузоперевозок

Деятельность компаний-агрегаторов на рынке автомобильных грузоперевозок пока еще, по мнению экспертов, на стадии становления, но уже можно отметить и некоторые успехи в этом перспективном, виде бизнеса.

Начавшаяся несколько лет назад так называемая «уберизация» грузовых автоперевозок, конечно же, имеет непосредственную связь с цифровизацией логистической отрасли.

Да и создавались как направление различные онлайн-сервисы в этом сегменте по принципу деятельности агрегаторов заказов такси, но конкуренция на этом, сравнительно новом, рынке, по мнению представителей логистического и IT-сообществ, еще только разворачивается.

Говоря о перспективах развития деятельности грузовых агрегаторов, в качестве примера можно привести уже отмеченные в СМИ инвестиционные проекты. Так, в октябре 2016 года сервис Deliver получил 5 млн. долларов на технологическое развитие от A&NN Group Александра Мамута и Amereus Group Максима Воробьева, а в июне 2017 глда – 3 млн. долларов от фонда Inventure Partners. Логистический оператор КПД в мае 2017 года за 120 млн. рублей приобрел контроль в онлайн-сервисе GroozGo, а Фонд развития интернет-инициатив и «бизнес-ангел» Лев Гориловский в общей сложности вложили 25,8 млн. рублей в платформу Expeditor.Pro.

Отметим, что и в прошлом году, о чем упоминал, в частности, «Ъ», были также реализованы несколько инвестпроектов. Так что, «уберизация» грузовых автоперевозок хотя и постепенно, но наращивает темпы развития: по оценкам специалистов совокупная доля агрегаторов в общем объеме грузоперевозок автотранспортом в России колеблется в пределах 0,01%.

На первый взгляд сотая часть процента показатель более чем скромный, но если учесть, что оборот российского рынка грузовых автоперевозок составляет, по разным оценкам, от 1 до 2 трлн. рублей, то становится очевидным – для нового направления в грузоперевозках все складывается очень даже неплохо. И, подчеркнем, вполне себе укладывается в общий тренд предстоящих перемен в отрасли.

На пороге трансформации

Но, прежде чем продолжить тему цифровых инноваций в сфере грузоперевозок, стоит коротко упомянуть о сегодняшнем состоянии данного сегмента автомобильного рынка.

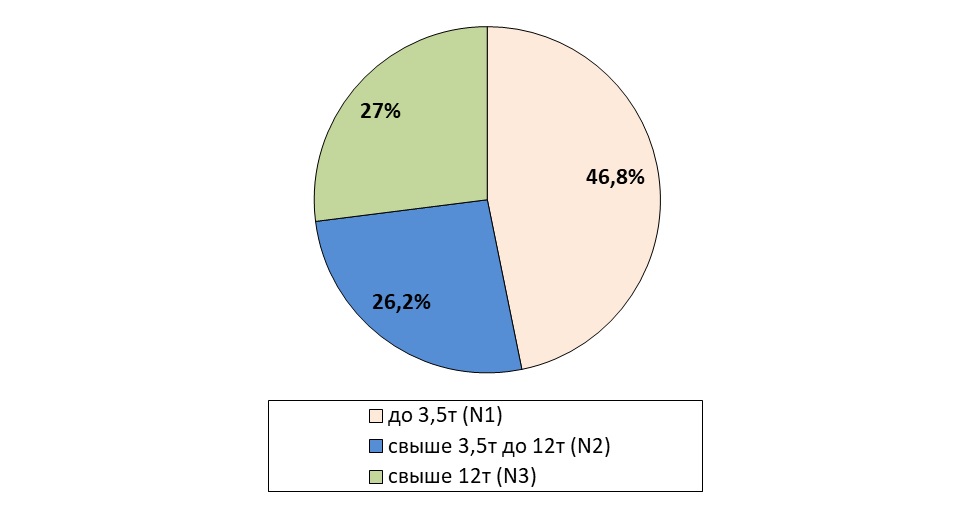

Так, провозной потенциал (общая грузоподъемность) российского грузового автопарка составляет свыше 35 млн. тонн. Количество грузовых ТС, состоящих на учете ГУОБДД, в 2018 году составило 6,43 млн. единиц, включая около 800 тыс. прицепов к грузовым автомобилям и около 700 тыс. полуприцепов к седельным автотягачам.

Структура парка грузовых автомобилей по категориям (полной массе) N1, N2 и N3

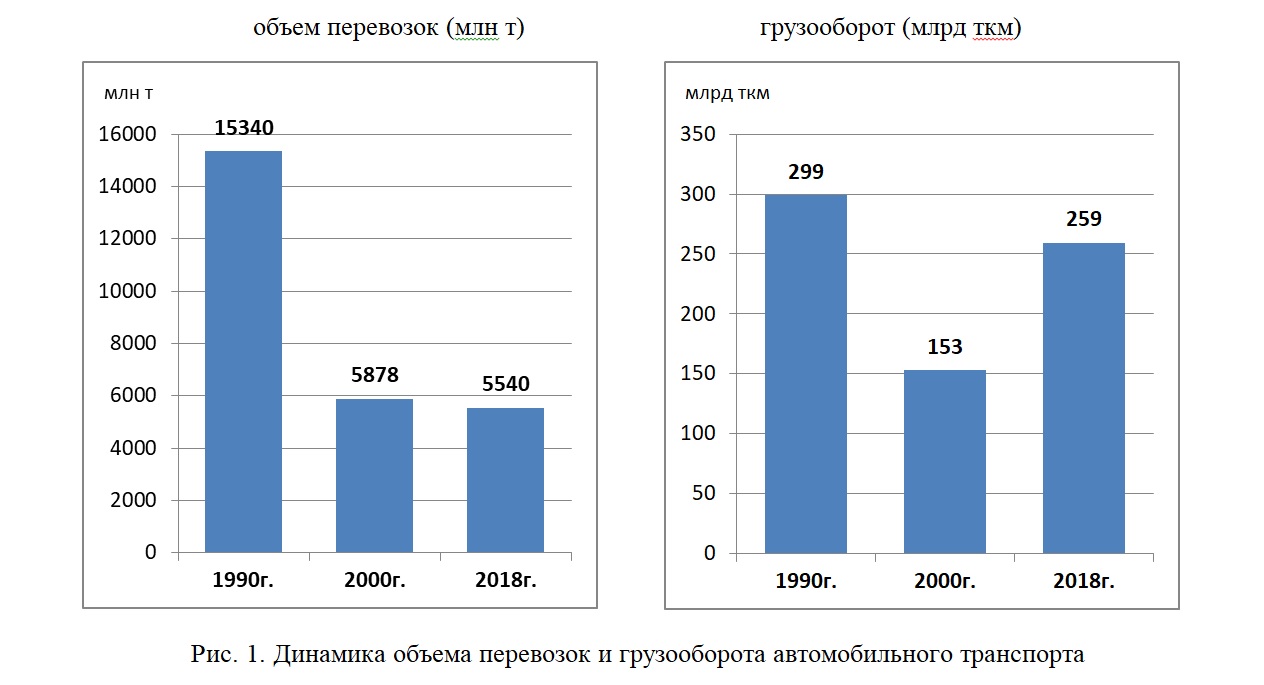

В общем объеме перевозок на грузовой автотранспорт приходится почти 30%, а грузооборот составляет около 54%. Отмечается также и увеличение среднего расстояния коммерческих грузовых автоперевозок – сегодня оно приблизилось к138 км. Основную часть перевозок на автотранспорте по данным Росстата осуществляют крупные и средние предприятия всех видов деятельности; их доля в общем объеме составляет 50%, в грузообороте – 64%.

Особенностью развития грузового автотранспорта за последнее десятилетие можно считать и расширение сферы его деятельности в перевозках грузов на большие расстояния – до 1 тыс. км и более.

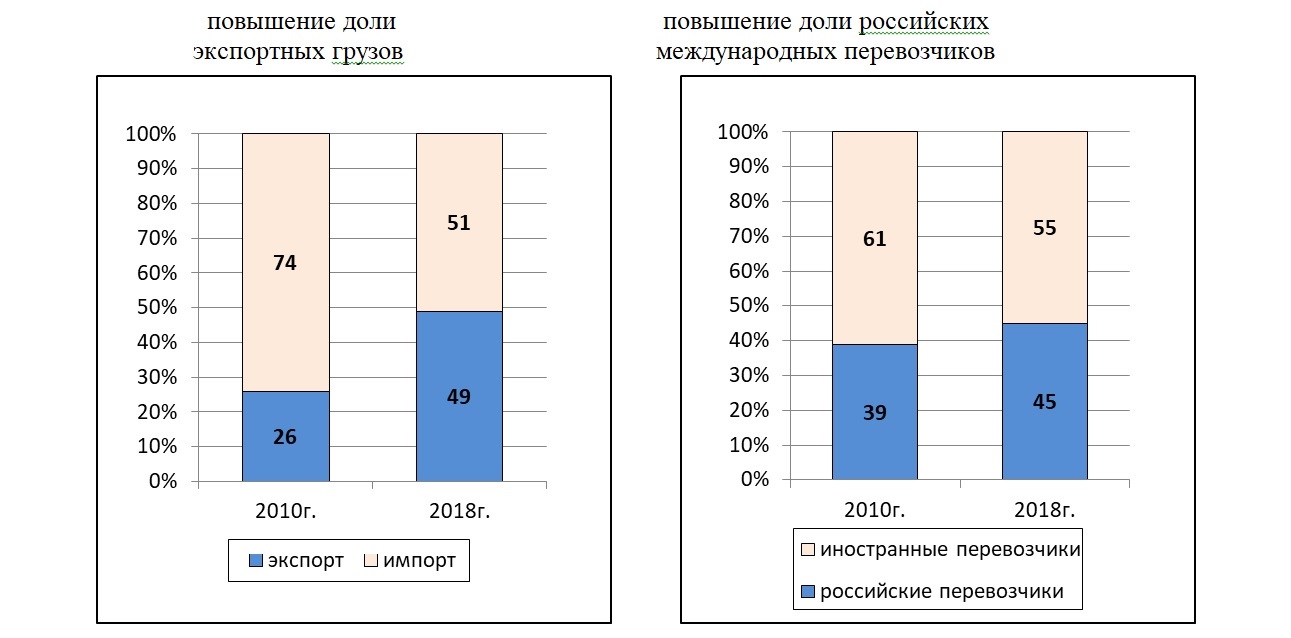

И, безусловно, немаловажным завершающим штрихом в общей «картине» российских грузовых автоперевозок будут, конечно же, международные перевозки. В этом весьма важном для экономики страны секторе на автотранспорт приходится не менее 25% внешнеторгового оборота России в стоимостном выражении, а по физическому объему перевозок – не менее 5%. И если, например, сравнить объемы международных грузоперевозок 2000 и 2018 годов, то можно убедиться, что в 2018 году они выросли не менее чем в 1,7 раза и составили 32,6 млн. тонн – при значительном повышении доли экспортных грузов (с 26 до 49%) и доли российских перевозчиков (с 39 до 45%).

Приведенные данные в каких-то особых комментариях не нуждаются – грузовые автоперевозки были и остаются важнейшим звеном как на внутреннем, так и международном рынках перевозок. И ключевым перспективным направлением в развитии сферы грузовых автопереовозок сегодня, как представляется, становится в первую очередь создание и внедрение новейших технологий.

Последнее, кстати, было сквозной темой на апрельской международной конференции «Грузовые автоперевозки: вызовы и возможности – 2019».

Как и ожидалось, были дискуссии, посвященные цифровым технологиям, системам цифровой прослеживаемости перевозок, электронному документообороту, созданию реестра автоперевозчиков, применению Big Data. И, конечно, все принявшие в участие них сошлись во мнении, что современные технологии, внедряемые в отрасль, направлены на повышение эффективности бизнеса. При этом отмечались важность сохранения баланса интересов государства и бизнеса, продуманность и целесообразность внедряемых технологических решений.

Но особо следует отметить, что на этой конференции впервые обсуждались основные перспективы рынка e-commerce в России. Так, управляющй партнер Roland Berger в России Мария Михайленко, отметила, что рынок e-commerce будет ежегодно расти на 16% при росте рынка всех грузоперевозок на 5% в год в денежном выражении. Поэтому, по сути, данностью является то, что сегодня применение цифровых технологий создает новые возможности для игроков – появляются агрегаторы услуг. А запросы рынка e-commerce в части логистических услуг способствуют автоматизации и цифровизации транспортно-логистического комплекса.

Офлайн против онлайна

Но, как выясняется, не все так просто: грузовладельцы, особенно крупные, не спешат доверять свои грузы онлайн-сервисам, да и в профессиональной среде скептиков также хватает.

Uber система в грузовой логистике, по их мнению, пока еще не отрегулирована, и имеет целый ряд существенных недоработок. Агрегаторы не готовы предоставить клиенту максимально простой и понятный продукт, в то время как у экспедиторов и логистических операторов таких проблем по определению не существует.

Настроенные нейтрально специалисты полагают, что «уберизация» в грузовой логистике будет развиваться – процесс уже запущен и его не остановить. Но тормозом здесь являются не отрегулированная законодательная база и медленное внедрение новых технологий. Среди проблем, которые предстоит решать агрегаторам, также остаются неувязки и сложности при страховании груза, своевременном оформлении документов и обеспечении гарантии оплаты услуг.

Однако доводы сторонников традиционных логистических услуг никоим образом не влияют на оптимистический настрой агрегаторов грузовых автоперевозок. У них на этот счет свои аргументы, подкрепленные, кстати, определенными достижениями. Но главное, они уверены, что инвестиции в цифровизацию бизнеса во многом поспособствуют решению актуального как никогда вопроса оптимизации транспортных издержек.

По мнению некоторых экспертов потери перевозчиков только на так называемых «холостых» километрах ежегодно составляют до 50 млрд. рублей. Немалые комиссионные (до 40%) за организацию перевозок получают те же «традиционные» экспедиторы. Они полностью берут на себя ответственность за транспорт, необходимую документацию и оговоренное время доставки от отправителя к получателю. Деятельность сегодняшних экспедиторских компаний – это весьма неплохо организованный рынок посредников.

Как показали исследования компании Trans.eu, именно от посредников поступает 68% всех заказов для перевозчиков; еще 26% заключают сделки напрямую и 6% — через логистические концерны.

Так что о возможностях серьезной конкуренции в этой устоявшейся среде со стороны агрегаторов говорить пока, конечно же, преждевременно. Но при этом представителям традиционного ведения бизнеса в сфере грузовых автоперевозок стоит иметь в виду, что онлайн-провайдерам со временем удастся решить отмеченные выше проблемы, и тогда ситуация на рынке логистических услуг, может и не сразу, но изменится – придется потесниться, уступив часть рынка.

О перспективах, подкрепленных статистикой

Пока же предстоит решение множества весьма непростых проблем. С какими издержками будет проходить данный процесс сегодня сказать сложно.

Слагаемые успешного продвижения онлайнового обслуживания заказчиков, по мнению заместителя генерального директора по маркетингу и коммерческой деятельности BIA-Technologies Алексея Бугая, во многом зависят от того, насколько удастся отобрать перевозчиков с высокими показателями сохранности груза и соблюдения сроков доставки.

- Это, в свою очередь, требует наличия определенных характеристик автопарка, например, возможности сделать оперативную замену на линии в случае форс-мажора, а сам парк должен быть новым. Еще одна необходимая составляющая успеха «убероподобного» агрегатора заказов – удобная схема страхования. И, разумеется, все компании-участники платформы должны быть белыми, с прозрачной системой расчетов, – подчеркнул он, добавив, что такие сервисы полезны, прежде всего, для малого бизнеса, который обычно ищет перевозчика ситуативно.

Хорошие перспективы для агрегаторов на грузовом логистическом рынке видит и проектный менеджер кластера информационных технологий фонда «Сколково» Дмитрий Стариков, но также, при условии, что им удастся преодолеть существующие трудности.

- Будущее агрегаторов, которые представляют собой лишь IT-платформы без комплекса сервисов и ответственности, видится весьма туманным. Агрегаторы должны двигаться к полноценному транспортному провайдеру. Важно помнить, что традиционные логистические компании не хотят уступать рынок и будут трансформировать свои процессы, развивая подобные продукты. Таким образом, агрегаторы прямо или косвенно дают толчок к развитию крупных логистических компаний и повышению эффективности перевозок, – отметил менеджер.

Заслуживает внимания и мнение практика – генерального директора компании «ГрузовичкоФ» Рафаиля Купаева.

- Агрегаторы позволяют потребителю услуг сэкономить и выбрать лучшее, с его точки зрения, предложение. Бизнесу цифровизация помогает привлечь максимальное число заказов, оптимизировать загрузку автопарка и занятость сотрудников. Кроме того, появление новых возможностей при освоении IT-платформ обещает участникам рынка новые сегменты пока неизученного спроса. Как показывает опыт, объем заказов после принятия компанией модели агрегатора увеличивается. И если бизнес действительно хочет работать на масштабы, ему рано или поздно придется принять цифровизацию и принципы агрегатора как данность, – подчеркнул руководитель компании.

Отметим, что компания грузового такси «Грузовичкоф», работающая на рынке малотоннажных перевозок, создала собственную ИТ-платформу автоматического распределения заказов и стала агрегатором: к системе она подключила региональных грузоперевозчиков в 21 городе России.

Данная подборка мнений (опубликована «Ъ») подтверждает не только оптимистический настрой определенной части участников рынка автоперевозок, но и в не меньшей степени свидетельствует об их уверенности в том, что профессиональное сообщество в самое ближайшее время по достоинству оценит преимущества новейших цифровых технологий. Ну, а еще большая уверенность в востребованности онлайн-услуг в сфере перевозок, пожалуй, у достигших определенных высот в этом виде бизнеса стартаперов. Таких, например, как компании Deliver и «Везет всем».

Вот что показывает статистика. Созданная в 2013 году Deliver привлекла с того времени инвестиций на 8 млн. долларов. К системе компании в настоящее время подключено почти 60 тысяч перевозчиков. И в основном это владельцы парков грузовиков, прошедших серьезную комплексную проверку на профпригодность.

пьютерная система Deliver, как отметил ее руководитель, справляется с работой (поиск перевозчика и размещение заказов) в среднем за 15 минут. Все грузы страхуются на 5 млн. рублей, а цены на перевозку ниже на 14%, чем у традиционных экспедиторов. Привлекательно? Конечно. Видимо поэтому услугами Deliver пользуются крупные ритейлеры и производственные компании.

У компании «Везет всем», начинавшей с малотонажных перевозок, оборот в 2016 году превысил 500 млн. рублей. А сегодня на ее сайте зарегистрировано почти 20% транспортных компаний и частных перевозчиков в России.

Следует, кстати, упомянуть еще одну компанию – сколковскую GroozGo. В прошлом году компания сумела привлечь 2,1 млн. долларов инвестиций, что в свою очередь поспособствовало привлечению таких крупных клиентов как компании «Дядя Ваня», «Дымов» и «Юлмарт». Отметить следует и тот факт, что казалось бы при скромных оборотах – в прошлом году они составили 10,5 млн. рублей – бизнес компании (по словам ее представителей) растет на 10% еженедельно. Темпы роста, надо заметить, неплохие, так, глядишь, и до мировых дотянут. Грузовые агрегаторы на международных рынках пока не преодолели планку в 1%, но показывают темпы роста в 15-20%.

И, пожалуй, последнее, что стоит упомянуть. Реализаций подобных проектов заинтересовались в государственных структурах. Там полагают, что внедрение цифровых технологий в сферу грузовых автоперевозок заставит многих перевозчиков выйти из тени – легализоваться. Так что в перспективе рынок грузоперевозок из «серого» может стать «белым», да и взаимодействие государства с бизнесом укрепится.